每逢節(jié)前必發(fā)文,2020年4月30日,《中國證監(jiān)會 國家發(fā)展改革委關(guān)于推進基礎(chǔ)設(shè)施領(lǐng)域不動產(chǎn)投資信托基金(REITs)試點相關(guān)工作的通知》(以下簡稱“試點通知“)發(fā)布,意味著REITs將正式在中國境內(nèi)登上資本市場舞臺,中國證監(jiān)會同步發(fā)布的《公開募集基礎(chǔ)設(shè)施證券投資基金指引(試行)(征求意見稿)》(以下簡稱“指引“)則規(guī)定了產(chǎn)品定義與結(jié)構(gòu)、管理人與托管人等機構(gòu)主體的專業(yè)勝任要求、基金份額發(fā)售方式、基金投資管理與項目運營管理、監(jiān)督管理等內(nèi)容。

基礎(chǔ)設(shè)施REITs既能有效盤活存量資產(chǎn),形成良性投資循環(huán),提升直接融資比重,降低企業(yè)杠桿率;又能拓展新的投資領(lǐng)域,使得廣大公眾投資者配置基礎(chǔ)設(shè)施資產(chǎn)成為可能,為居民提升財產(chǎn)性收入提供高質(zhì)量的大類資產(chǎn)。

明樹團隊連續(xù)兩年的中國PPP年報中都對基礎(chǔ)設(shè)施REITs進行了展望(詳情請見【明樹數(shù)據(jù)】2019年中國PPP市場年報和【明樹數(shù)據(jù)】2018年中國PPP市場年報),終于等來了開閘的通知。

REITs的英文是Real Estate Investment Trust,可以投資于房地產(chǎn),也可以投資于基礎(chǔ)設(shè)施資產(chǎn),可以簡稱為“不動產(chǎn)投資信托”。REITs產(chǎn)生于20世紀(jì)60年代的美國,通過公司、信托或其他組織形式募集資金并投資于具有穩(wěn)定收入的房地產(chǎn)、不動產(chǎn)及基礎(chǔ)設(shè)施資產(chǎn),由專業(yè)的機構(gòu)進行管理,并將大部分收益分配給投資者,使得中小投資者有機會參與大規(guī)模不動產(chǎn)投資,將不動產(chǎn)市場與資本市場有效結(jié)合。

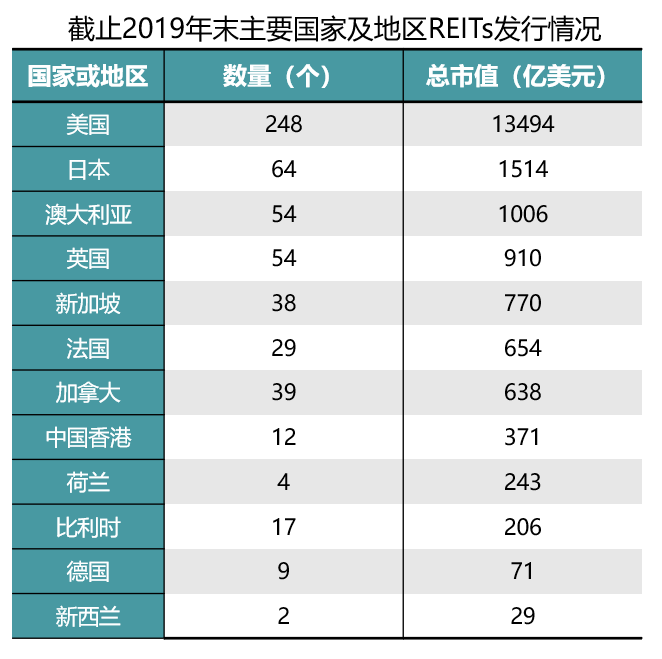

REITs在國外是一種較為成熟的投資工具,基礎(chǔ)設(shè)施與持有型房地產(chǎn)是REITs的兩類重要基礎(chǔ)資產(chǎn)。從全球REITs的發(fā)展經(jīng)驗來看,這兩類資產(chǎn)的REITs市場均運行良好,發(fā)展成熟。REITs最早集中在持有型房地產(chǎn)領(lǐng)域,現(xiàn)已廣泛應(yīng)用于無線通訊設(shè)施、港口、收費公路、電力設(shè)施、物流倉庫、數(shù)據(jù)中心等基礎(chǔ)設(shè)施領(lǐng)域。截至2019年末主要國家及地區(qū)REITs的發(fā)行情況如下表:

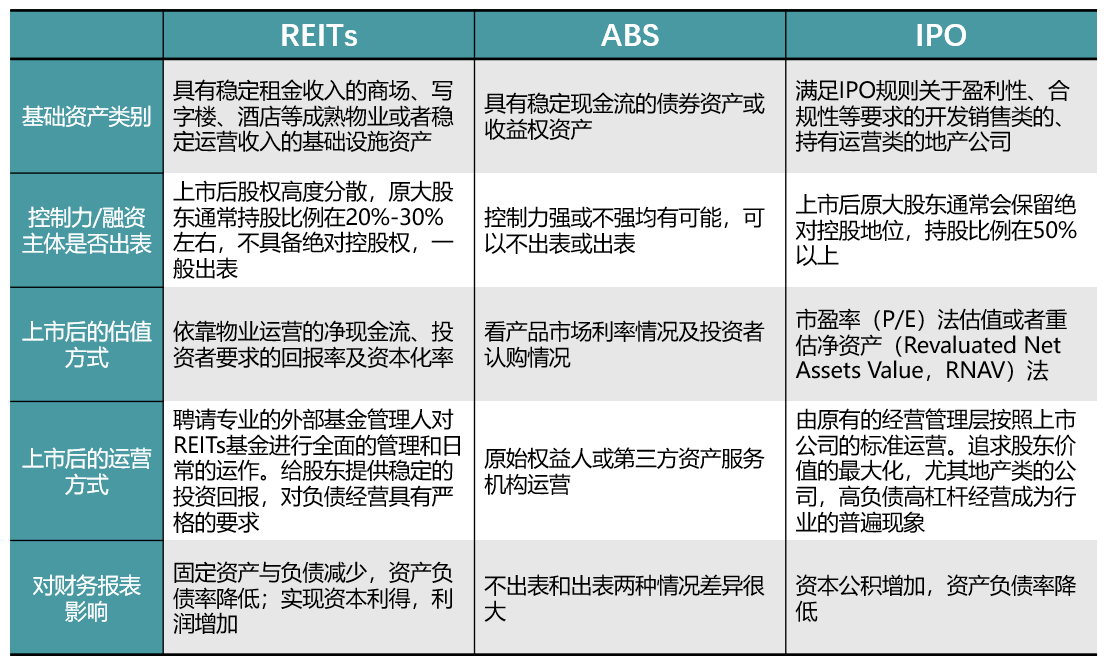

公募的基礎(chǔ)設(shè)施REITs,有些人比喻成基礎(chǔ)設(shè)施項目的IPO,那么,REITs、ABS和IPO究竟有什么區(qū)別呢?參考天風(fēng)證券黃長清的資料,制作對比表格如下:

關(guān)于“試點通知”和“指引”,已經(jīng)有了鋪天蓋地的專業(yè)和權(quán)威解讀,在此就不再逐條贅述,僅就幾個關(guān)鍵要點進行探討。

1. 公募基礎(chǔ)設(shè)施REITs, 權(quán)益性導(dǎo)向明確

摩根士丹利分析師Greg 曾經(jīng)描述“REITs聞起來像不動產(chǎn),看起來像債券,運行起來像股。”根據(jù)資金投向不同,REITs可分為權(quán)益型、抵押型和混合型。其中,權(quán)益型REITs最為常見,擁有并經(jīng)營收益型不動產(chǎn), 同時提供運營管理服務(wù),獲得不動產(chǎn)的產(chǎn)權(quán)以取得經(jīng)營收入,投資者的收益來自運營收入和不動產(chǎn)的增值。截至目前我國已發(fā)行七十余單類REITs產(chǎn)品,涉及高速公路、倉儲物流、產(chǎn)業(yè)園區(qū)、商業(yè)地產(chǎn)等不同資產(chǎn)類型,更多的是“債性”的安排,需要有主體信用,有結(jié)構(gòu)化分層這些兜底的條款,這樣既無法實現(xiàn)真實的“出表”達(dá)到降杠桿的目的,也無益真正提升基礎(chǔ)設(shè)施資產(chǎn)運營能力,壯大不動產(chǎn)專業(yè)運營機構(gòu)。這次“試點通知”和“指引”中,明確了采用公募基金而非私募,堅持公開發(fā)行,大大拓寬了投資者范圍;明確了權(quán)益性的導(dǎo)向,投資者的收益既來自基礎(chǔ)設(shè)施資產(chǎn)運營的收入,也取決于基礎(chǔ)設(shè)施資產(chǎn)價值的波動。這樣的安排,可利用資本市場形成基礎(chǔ)設(shè)施項目定價機制,規(guī)范基礎(chǔ)設(shè)施資產(chǎn)管理行為,并最終促使提升基礎(chǔ)設(shè)施資產(chǎn)管理能力。同時,通過REITs實現(xiàn)權(quán)益份額公開上市交易,實現(xiàn)降杠桿、防范債務(wù)風(fēng)險目的。

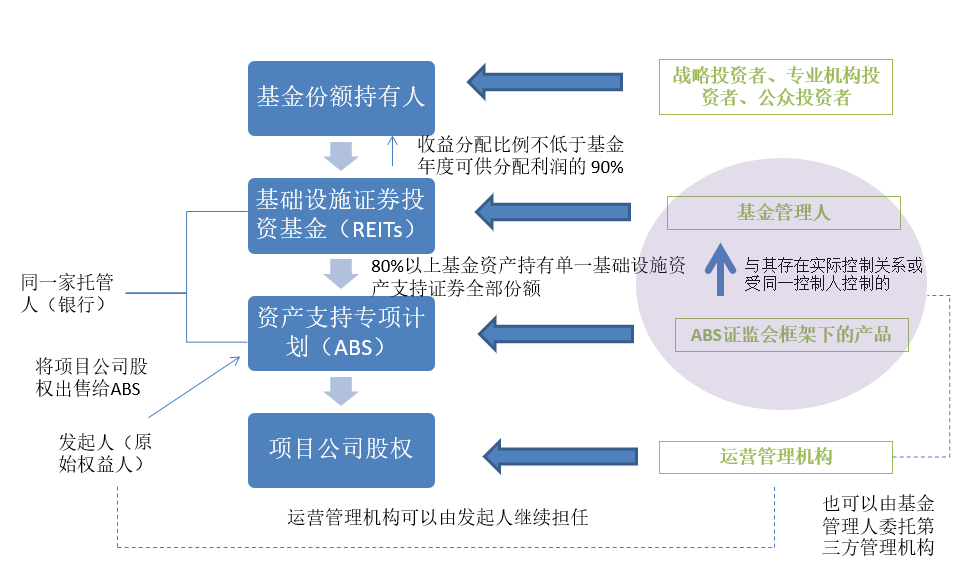

2. 采用“公募基金+資產(chǎn)支持專項計劃”模式

REITs按組織結(jié)構(gòu)分為公司型和契約型兩種模式,因公司型面臨《證券法》關(guān)于股票發(fā)行上市的嚴(yán)格限制,且《公司法》當(dāng)前關(guān)于公司設(shè)立、股份轉(zhuǎn)讓及利潤分配等規(guī)定與REITs運作也不相適應(yīng),這次我國基礎(chǔ)設(shè)施REITS試點選擇了“公募基金+資產(chǎn)支持專項計劃”模式,主要特征如下圖所示。

3. 聚焦經(jīng)營性資產(chǎn),發(fā)改委把關(guān)篩選

底層資產(chǎn)質(zhì)量是基礎(chǔ)設(shè)施REITs的基礎(chǔ),應(yīng)選擇現(xiàn)金流穩(wěn)定增長的基礎(chǔ)設(shè)施項目。本次試點明確聚焦優(yōu)質(zhì)資產(chǎn),明確選擇以使用者付費為主的PPP項目資產(chǎn)。根據(jù)明樹數(shù)據(jù)的統(tǒng)計,從2014年至今PPP項目落地資產(chǎn)約16.8萬億,使用者付費占13%,共計約2.2萬億。而政府投資的存量基礎(chǔ)設(shè)施項目,粗略估計也在100萬億以上,有非常大的資產(chǎn)池,高速公路、倉儲物流、產(chǎn)業(yè)園區(qū)和數(shù)據(jù)中心等,都是不錯的底層資產(chǎn)。此外,本次試點明確了項目篩選的途徑,各省級發(fā)改委將對基礎(chǔ)資產(chǎn)審核并出具專項意見,然后由國家發(fā)改委將符合條件的項目推薦給證監(jiān)會。可見,發(fā)改委將對項目是否符合國家重大戰(zhàn)略和產(chǎn)業(yè)政策、是否符合固定資產(chǎn)投資管理法規(guī),以及是否形成良性投資循環(huán)等方面,提出指導(dǎo)性意見,國家發(fā)改委和各省發(fā)改委的投資項目在線審批平臺和PPP項目在線監(jiān)測服務(wù)平臺將在篩選項目和跟蹤進展上發(fā)揮重要作用。

4. 強調(diào)運營能力培育

本次試點強調(diào)要努力提升運營效率和服務(wù)質(zhì)量,把基礎(chǔ)設(shè)施REITs不僅僅作為投融資機制的創(chuàng)新,更寄托了運營管理模式創(chuàng)新的期望,希望藉此培育一批專業(yè)的基礎(chǔ)設(shè)施管理運營機構(gòu),通過創(chuàng)新商業(yè)模式、提高運營效率、降低成本等方式,提升基礎(chǔ)設(shè)施項目收益。“重建輕運”的問題在政府投資的基礎(chǔ)設(shè)施項目和PPP項目中長期存在,市場上專業(yè)的資產(chǎn)運營管理機構(gòu)不足。此次試點除了對底層資產(chǎn)投資運營收益的要求,還要求基金管理公司配備不少于3名具有5年以上基礎(chǔ)設(shè)施項目運營或基礎(chǔ)設(shè)施項目投資管理經(jīng)驗的主要負(fù)責(zé)人員,其中至少2名具備5年以上基礎(chǔ)設(shè)施項目運營經(jīng)驗。

5. 強調(diào)投資風(fēng)險管理

根據(jù)國際經(jīng)驗,REITs產(chǎn)品波動性相對有限,但作為一個新的投資工具,具備不同于股票和債券風(fēng)險和收益特征,特別是可以公開發(fā)行面對普通個人投資者,在前有P2P,近有“原油寶”的當(dāng)下,投資風(fēng)險管理尤為重要。因此,基礎(chǔ)設(shè)施REITs選擇了先在京津冀、長江經(jīng)濟帶、粵港澳大灣區(qū)、雄安新區(qū)、長三角、海南自貿(mào)區(qū)等重點區(qū)域,以及在補短板和新基建等重點領(lǐng)域,選擇優(yōu)質(zhì)項目試點的辦法穩(wěn)步推進。此外,明確了相關(guān)機構(gòu)制定完善試點項目遴選相關(guān)配套措施,可以預(yù)見,更為細(xì)節(jié)的政策措施將陸續(xù)出臺。風(fēng)險管理的各項相關(guān)措施,都有待實踐的檢驗進一步完善和細(xì)化,如上述對基金管理公司的要求,明顯高于當(dāng)前公募基金管理公司能力的現(xiàn)狀,如果明確可以委托第三方或者讓原始權(quán)益人在運營風(fēng)險管理上發(fā)揮更大的作用,也許更符合市場的現(xiàn)狀,更有助于風(fēng)險的管理。

1. 有底層資產(chǎn)的企業(yè)

i. 有優(yōu)質(zhì)資產(chǎn)的城投企業(yè)

自然而然地,根據(jù)本次試點政策,誰握有符合條件的優(yōu)質(zhì)基礎(chǔ)設(shè)施項目資產(chǎn),誰就將成為本次政策的受益者。通知中提到的“水電氣熱等市政工程,城鎮(zhèn)污水垃圾處理、固廢危廢處理”,此類項目大量存在于各地城投平臺中;收費公路類項目主要分布在PPP項目公司、各地交投企業(yè)中;產(chǎn)業(yè)園區(qū)類項目的資產(chǎn)所有方包括各地城投類國企、產(chǎn)業(yè)園區(qū)建設(shè)及運營類社會資本等。基礎(chǔ)設(shè)施REITs給大部分不具備直接上市條件的城投企業(yè)提供了降低負(fù)債、直接融資的機會,但地方城投可以再投資的區(qū)域內(nèi)好的經(jīng)營性資產(chǎn)是有限的,是否舍得將手里的“現(xiàn)金流奶牛”換取融資也要看具體的場景。

ii. 有使用者付費PPP項目的社會資本

無論國企還是民企,這幾年參與PPP項目的社會資本都有降杠桿、降負(fù)債、回收資金投新項目的需求。此前的ABS試點,有兩年運營期的要求,且還不能實現(xiàn)真實的出表,此次試點為手里有使用者付費的PPP項目的社會資本提供了新的機會。

iii. 頭部物流企業(yè)

從目前試點領(lǐng)域看,倉儲物流行業(yè)現(xiàn)金流最好,更容易試點推進。這類項目的擁有主體分布相對廣一些,京東、菜鳥、順豐等為代表的頭部物流企業(yè)握有大量此類優(yōu)質(zhì)資產(chǎn)。

iv. 新基建投資企業(yè)

4月28日,國務(wù)院常務(wù)會明確了新基建的投資模式:“堅持以市場投入為主,支持多元主體參與建設(shè),鼓勵金融機構(gòu)創(chuàng)新產(chǎn)品強化服務(wù)。” 基礎(chǔ)設(shè)施REITs將數(shù)據(jù)中心等新基建設(shè)施納入試點,對于投資此類新基建的企業(yè)無疑是利好。

2. 專業(yè)運營企業(yè)

由于基建再融資市場尚在起步階段,目前基建投資的主要利潤還集中在投資、建設(shè)領(lǐng)域,運營尚未得到充分重視。但在基建REITs落地后,基建項目運營質(zhì)量與效率將充分的影響資產(chǎn)的盈利水平,基建運營市場將得到充分的發(fā)展機會。

3. 真正具備全生命周期整合能力的投資企業(yè)

全球排名前列基礎(chǔ)設(shè)施投資機構(gòu)往往具備基礎(chǔ)設(shè)施項目投資項目的開發(fā)、決策、融資、項目管理、運營管理等復(fù)合型職能,并且擁有強大的合作伙伴網(wǎng)絡(luò)。REITs不僅給投資人提供了新的退出通道,更是連接資本市場的金融工具。真正具備基礎(chǔ)設(shè)施項目全生命周期綜合能力,特別是產(chǎn)業(yè)和金融整合能力的投資企業(yè),將不僅可以將手里的存量資產(chǎn)通過REITs退出盤活,更能從交易結(jié)構(gòu)設(shè)計開始就預(yù)留資本市場退出的通道,全生命周期布局考慮項目收益,全面提升收益水平和抗風(fēng)險能力。

4. 懂基建的基金公司

REITs將基礎(chǔ)設(shè)施行業(yè)和資本市場連接起來,試點規(guī)則里要求基金管理公司要懂運營,實踐中更要求懂金融的要懂產(chǎn)業(yè),目前具備這樣能力的基金公司還是鳳毛麟角,誰先搞懂誰有市場。當(dāng)然具備運營管理經(jīng)驗和能力的行業(yè)專家們,也有了就職基金公司的機會。

5. 參與發(fā)行管理環(huán)節(jié)各專業(yè)機構(gòu):保薦機構(gòu)、基金銷售機構(gòu)、資產(chǎn)評估機構(gòu)、律師事務(wù)所和會計師事務(wù)所

6. 保險等金融機構(gòu)

盡管保險資金一直被視為基礎(chǔ)設(shè)施項目天然的匹配,但受較高投資條件的約束,目前保險資金能夠直接參與基礎(chǔ)設(shè)施項目的例子還不多。通過公募REITs, 有可能成為保險等資金更容易進入基礎(chǔ)設(shè)施項目的一個方式。

7. 金融科技公司

REITs、資產(chǎn)證券化和天津金融資產(chǎn)交易所的PPP資產(chǎn)交易平臺等,都給基礎(chǔ)設(shè)施資產(chǎn)帶來了更多流動性機會,也使得全生命周期資產(chǎn)管理有了更多“真金白銀“的動力,給提供數(shù)字化方式助力資產(chǎn)運營管理的科技公司帶來機會。此外,資產(chǎn)評級定價也對熟悉行業(yè)和掌握數(shù)據(jù)的科技公司有更大需求,有助于推動REITs產(chǎn)品盡調(diào)、定價與交易的標(biāo)準(zhǔn)化、 高效化。進而,REITs等產(chǎn)品將進一步推動物理資產(chǎn)數(shù)字化、數(shù)字資產(chǎn)金融化,金融科技公司將發(fā)揮更大的作用。

8. 社會大眾

2020年1月,銀保監(jiān)會印發(fā)的《關(guān)于推動銀行業(yè)和保險業(yè)高質(zhì)量發(fā)展的指導(dǎo)意見》提出:多渠道促進居民儲蓄有效轉(zhuǎn)化為資本市場長期資金。長期以來,我國居民并無太多除房產(chǎn)和股票之外的投資渠道,基礎(chǔ)設(shè)施REITs將大大降低投資基礎(chǔ)設(shè)施項目的門檻,給社會大眾提供一個投資理財方式的同時,讓大家可以分享中國城鎮(zhèn)化發(fā)展的紅利。

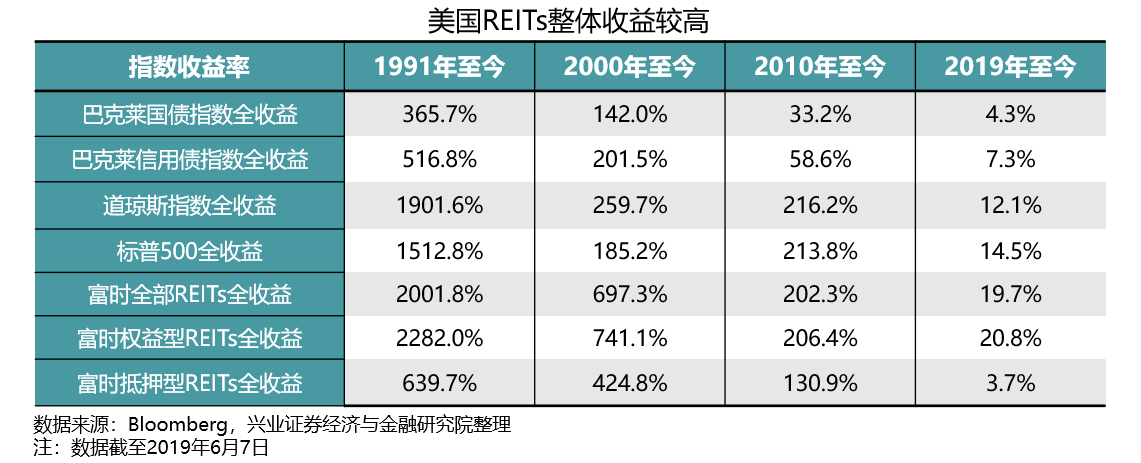

根據(jù)境外機構(gòu)統(tǒng)計,過去20年間,權(quán)益型REITs 的年化收益率普遍超過同期股票指數(shù)。2020年以來,受疫情影響,境外資本市場受到重大沖擊,但國際市場基礎(chǔ)設(shè)施REITs品種依然取得較好收益。在道瓊斯指數(shù)同期下降18%的情況下,基礎(chǔ)設(shè)施REITs取得了增長15.5%的較好業(yè)績。由此可見,REITs的抗跌性要好于股票,同時在很多時間段內(nèi)的漲幅也是超過股票的。

因此,經(jīng)過相關(guān)機構(gòu)部門兩年多的調(diào)研準(zhǔn)備,我國的公募基礎(chǔ)設(shè)施REITs終于開始試點,這不僅有助于盤活基礎(chǔ)設(shè)施等不動產(chǎn)領(lǐng)域的存量資產(chǎn),增強不動產(chǎn)的流動性,為增量市場注入新的權(quán)益性資本,也為社會公眾提供低門檻投資于不動產(chǎn)的機會,推動金融供給側(cè)改革,也在當(dāng)前應(yīng)對經(jīng)濟下行和新冠肺炎影響有現(xiàn)實而積極的意義。

一石激起千層浪,“試點通知”引發(fā)了熱議,仔細(xì)讀“指引”還有太多的困惑,在操作上有諸多技術(shù)和政策難題待解,但終于可喜的邁出了里程牌式的第一步,待實踐去總結(jié)完善。

只是想,都是問題;往前走,才有希望。